¿Estás buscando información sobre el impuesto de sucesiones en Cataluña? Ya sea que estés buscando saber más sobre el impuesto de sucesiones en Barcelona o en Cataluña en general, a continuación te presentamos algunas claves para que puedas entender bien este impuesto y todo lo que lo rodea.

Cuando muere un ser querido, lo último en lo que uno quiere pensar es en cualquier asunto administrativo. Desgraciadamente, hay que tener en cuenta muchas cosas en lo que respecta a las herencias en Cataluña con testamento. Con respecto a cualquier impuesto que se deba pagar al recibir una herencia, la planificación anticipada y una comprensión clara de cómo se calcula el impuesto de sucesiones puede ayudar a aliviar parte del estrés cuando se trata de cuestiones fiscales.

¿Quién está obligado a pagar el Impuesto de Sucesiones en Cataluña?

La persona obligada a pagar el impuesto de sucesiones en Barcelona, es la persona que recibe la herencia, no la persona que ha fallecido. Esto es diferente a la situación en otros países, como por ejemplo el Reino Unido, donde el impuesto de sucesiones lo paga el “patrimonio”, no el que recibe el dinero.

En Cataluña, la persona que recibe el dinero, está obligada a pagar el impuesto de sucesiones en los siguientes casos:

– Si el fallecido tenía su residencia habitual en Cataluña, entonces el beneficiario debe pagar el impuesto de sucesiones en Cataluña independientemente de su lugar de residencia

– Si el beneficiario es residente en Cataluña, entonces debe pagar el impuesto de sucesiones en Cataluña independientemente del lugar de residencia del fallecido.

– Si la propiedad heredada está situada en Cataluña, el beneficiario debe pagar el impuesto de sucesiones en Cataluña independientemente de su lugar de residencia.

Existen determinadas deducciones y bonificaciones que pueden reducir el importe del impuesto a pagar al heredar en Cataluña y que varían según las comunidades autónomas. El impuesto de sucesiones debe declararse en los seis meses siguientes al fallecimiento, aunque puede solicitarse una prórroga de seis meses adicionales en los cinco primeros meses posteriores al fallecimiento.

¿A cuánto asciende el Impuesto de Sucesiones en Cataluña?

Antes de poder calcular el impuesto a pagar existen importantes deducciones que pueden realizarse para reducir la base imponible. Estas deducciones dependen del grado de parentesco con el fallecido. Los grupos son los siguientes:

Grupo I

Hijos, incluidos los adoptivos, menores de 21 años.

Grupo II

Hijos mayores de 21 años, cónyuges, nietos, padres.

Grupo III

parientes cercanos, como hermanos, hermanas, tíos y tías.

Grupo IV

parientes más lejanos o sin parentesco.

Las bonificaciones del impuesto de sucesiones en Cataluña son las siguientes:

Grupo I

100.000 euros más 12.000 euros por cada año de edad inferior a 21 años, hasta 196.000 euros.

Grupo II

hijo 100.000 euros; cónyuge 100.000 euros; otros descendientes 50.000 euros; padres 30.000 euros.

Grupo III

8.000 euros.

Grupo IV

sin deducciones.

También hay deducciones disponibles en las siguientes situaciones:

Beneficiario discapacitado

En caso de que el beneficiario sea discapacitado, se aplica una deducción adicional de 275.000 euros si se determina que la discapacidad es superior al 33%, o de 650.000 euros cuando es superior al 65%.

Beneficiario mayor de 75 años

Cuando el beneficiario pertenece al Grupo II y tiene más de 75 años, puede aplicarse una deducción de 275.000 euros. Esta deducción se aplica en lugar de las otras deducciones indicadas anteriormente.

Vivienda familiar

Si la vivienda heredada es la residencia principal, puede aplicarse una reducción del 95% del valor del inmueble (hasta 500.000 euros) cuando el beneficiario sea el cónyuge, un hijo o un progenitor del fallecido, así como un pariente colateral, mayor de 65 años, que haya convivido con el fallecido durante los dos años anteriores a su muerte. Si se aplica esta reducción, los bienes no podrán venderse durante un periodo de cinco años.

Empresa familiar

Se aplica una deducción fiscal del 95% del valor neto de la participación que el fallecido tenía en la empresa a todos los beneficiarios hasta un pariente de tercer grado, así como a los que no tengan parentesco pero hayan trabajado en la empresa durante al menos diez años.

Seguros de vida

Cuando el beneficiario sea cónyuge, descendiente o progenitor del fallecido, se aplica una reducción del 100% sobre los rendimientos procedentes de una póliza de seguro de vida de la que fuera titular el fallecido, hasta un máximo de 25.000 euros.

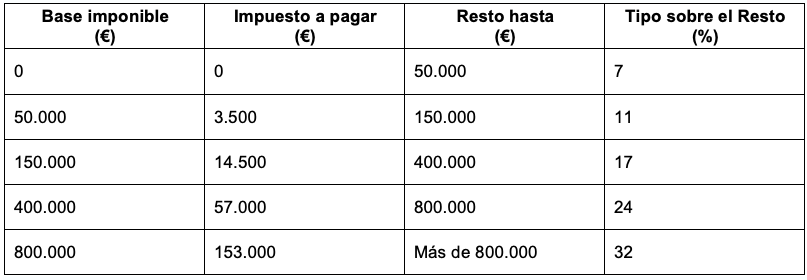

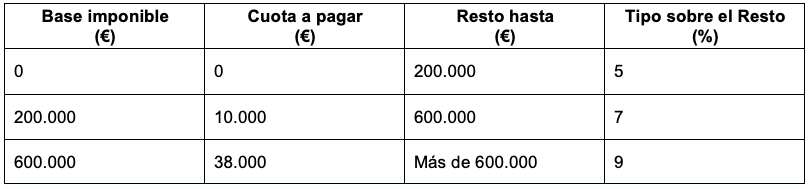

Una vez aplicadas las deducciones, se aplican los siguientes tipos impositivos:

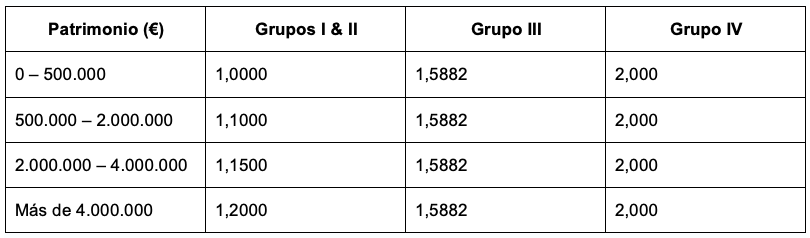

Una vez calculado el impuesto correspondiente, el resultado se multiplica por un coeficiente determinado en función del patrimonio existente del beneficiario, así como del grupo al que pertenezca:

Antes de calcular el importe definitivo de la deuda tributaria, aún pueden efectuarse otras reducciones.

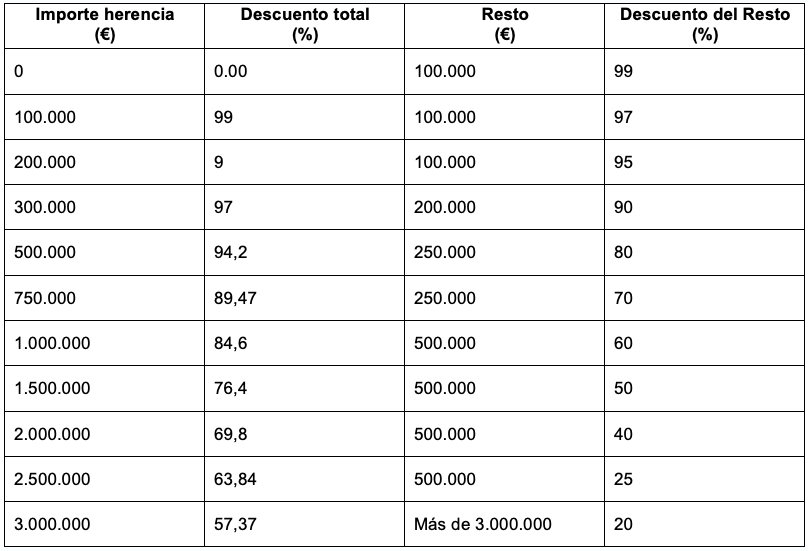

Los cónyuges se benefician de una reducción del 99 % de la cuota tributaria. A los beneficiarios de los grupos I y II (sin incluir a los cónyuges) se les aplican los siguientes descuentos:

Grupo I

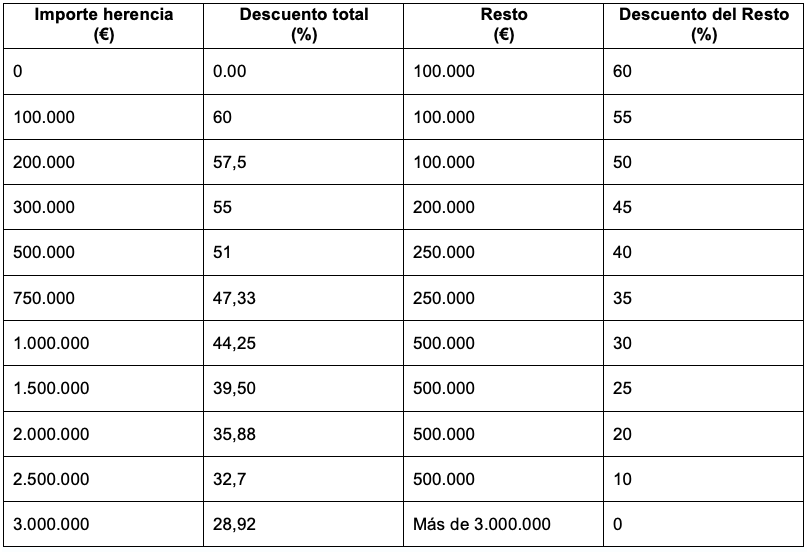

Grupo II

Los descuentos anteriores se reducen en un 50% en caso de que el beneficiario aplique alguna de las deducciones indicadas anteriormente, a excepción de la deducción aplicable a la vivienda habitual.

Impuesto sobre donaciones frente al Impuesto sobre sucesiones

En determinados casos, puede resultar beneficioso para una persona donar sus bienes a sus descendientes en vida. Aunque los tipos impositivos del impuesto sobre donaciones son similares a los del impuesto sobre sucesiones, es importante tener en cuenta que existe un tipo reducido cuando el beneficiario pertenece al Grupo I o al Grupo II. Para que se aplique este tipo reducido, la donación debe elevarse a escritura pública ante notario. Los tipos impositivos aplicables son los siguientes:

Tenga en cuenta que la información de este artículo es meramente orientativa. Debe recurrirse a un abogado fiscal cualificado para obtener asesoramiento específico.

Piso o casa heradada por varios hermanos

Piso o casa heradada por varios hermanos

El nuevo impuesto de plusvalía

El nuevo impuesto de plusvalía